Усиливающийся пессимизм МСП продолжает сдерживать бизнес-активность

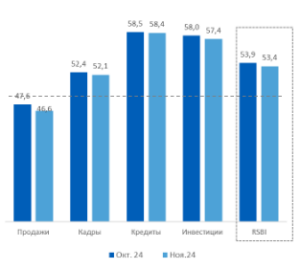

В ноябре 2024 года индекс RSBI снизился до 53,4 пункта, отражая продолжающееся ослабление роста деловой активности МСП.

Компонента Продажи продолжает снижаться, указывая на сохраняющиеся проблемы со сбытом товаров и услуг, при этом доля позитивных прогнозов достигла минимума с начала года. Компонента Кадры в ноябре также снизилась: нанимать новых сотрудников компании не спешат на фоне сложностей с продажами и дефицита сотрудников, но пессимизм в части найма нивелируется снижением числа фактических сокращений штата. Компонента Кредиты по-прежнему дрейфует на фоне низкого спроса на финансирование из-за высоких процентных ставок, но для нуждающихся в нем МСП кредиты остаются доступными.

— На рынке продолжается тренд на ослабление деловой активности малого и среднего бизнеса. Предприниматели всё более пессимистично оценивают бизнес-перспективу, в первую очередь под давлением высокой ключевой ставки, которая может сохраниться надолго. Мы видим, что уже почти каждый третий предприниматель сообщает о неготовности брать кредит из-за высоких ставок, и с сохранением текущей денежно-кредитной политики эта доля будет только расти, — отметил Кирилл Тихонов, старший вице-президент, заместитель руководителя блока малого и среднего предпринимательства ПСБ.

Изменение индекса по компонентам, в пт

Источник: ПСБ Аналитика & Стратегия, НАФИ, Magram Market Research

Основные тренды

Компонента Продажи продолжает снижаться и по-прежнему находится в зоне спада, оставаясь ключевым сдерживающим фактором деловой активности.

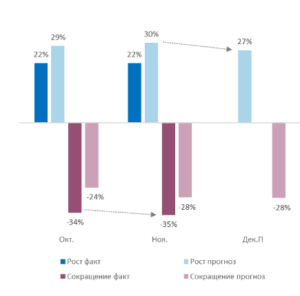

Снижение компоненты в большей степени обусловлено сдержанными прогнозами МСП: 27% ожидают роста продаж (-3 п.п.) – это минимум с начала года. Более оптимистичными в части продаж остаются молодые бизнесмены (37%), В2С-сегмент (32%) и компании, получившие недавно льготный кредит (42%).

Фактические показатели сбыта на протяжении всей осени стабильны: как и в предыдущие 3 месяца, 22% МСП отметили рост выручки, 35% (+1 п.п.) заметили ее сокращение. Рост продаж чаще отмечали молодые предприниматели (37%), московские компании (32%) и компании, получившие недавно льготный кредит (52%). С проблемами реализации товаров и услуг столкнулись 55% компаний, рассматривавших возможность закрытия бизнеса в ближайшие 6 месяцев.

Фактические и ожидаемые изменения выручки в секторе МСП

Источник: ПСБ Аналитика & Стратегия, Magram Market Research

Компонента Кадры в ноябре снизилась на 0,3 п.п. и продолжает приближаться к нейтральной зоне.

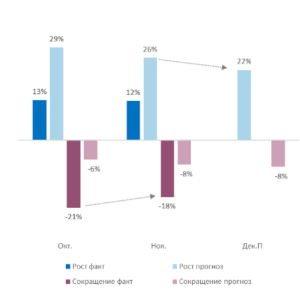

Ожидания МСП по-прежнему остаются сдерживающим фактором для компоненты – позитивный настрой предпринимателей в части найма продолжает снижаться на фоне сложностей с продажами и дефицита кадров. О планах по найму новых сотрудников теперь говорят 22% (-4 п.п.) – это минимум с февраля 2023 года.

Предприниматели стали реже сообщать об увольнениях: 18% МСП (-3 п.п.) сокращали штат, что на минимуме с начала лета, но и только 12% (-1 п.п.) его расширяли, минимум с февраля. Наём новых сотрудников чаще отмечали молодые предприниматели (22%) и компании, получившие льготное кредитование (31%).

Фактические и ожидаемые изменения штата сотрудников в компаниях МСП

Источник: ПСБ Аналитика & Стратегия, Magram Market Research

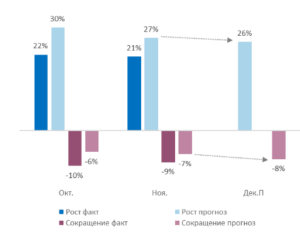

Компонента Инвестиции в ноябре продолжила снижение:инвестиционные планы предпринимателей остаются сдержанными на фоне высокой ключевой ставки: 26% компаний намерены и дальше расширять бизнес (-1 п.п.), а 8% планируют его сокращать (+1 п.п.).

Фактическая ситуация с инвестициями носит сдержанный характер: 21% МСП (- 1 п.п.) расширяли бизнес, до 9% (-1 п.п.) снизилась доля предпринимателей, сокративших объемы вложений. Расширение бизнеса чаще отмечали молодые бизнесмены (31%) и компании, изучавшие возможности получения различных мер государственной поддержки (27%). Сокращение вложений в бизнес более характерно для В2С-сегмента (13%).

Фактические и ожидаемые инвестиции в компаниях МСП

Источник: ПСБ Аналитика & Стратегия, Magram Market Research

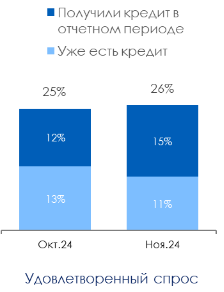

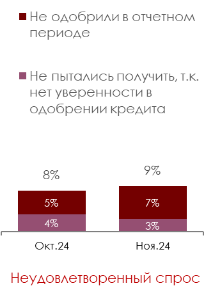

Компонента Кредиты малоподвижна на фоне слабого спроса на кредитование (58,4 п. против 58,5 месяцем ранее). При этом для тех, кто все же решается обратиться за финансированием по действующим ставкам, оно остается доступным, что отражает высокий уровень компоненты.

Доля удовлетворенного спроса повысилась на 1 п.п., составив 26%. Наличие уже действующего кредита отметили 11% МСП (-2 п.п.), еще 15% (+3 п.п.) получили его в отчетном периоде. Доля удовлетворенного спроса выше у среднего бизнеса (35%), торговых предприятий (31%), молодых предпринимателей (34%) и компаний, изучавших возможности получения различных мер гос. поддержки (33%).

Неудовлетворенный спрос составил 9% (+1 п.п.): 3% компаний сообщили о неуверенности в одобрении кредита (-4 п.п.), а 7% получили отказ в финансировании (+2 п.п.).

Вместе с тем уже 31% МСП не готовы брать кредит из-за высоких ставок (+4 п.п.) – это новый исторический максимум. По сегментам высокие ставки больше отталкивают брать кредиты микробизнес (34%) и производство (33%).

Изменение доступности банковского кредита в компаниях МСП

Источник: ПСБ Аналитика & Стратегия, Magram Market Research

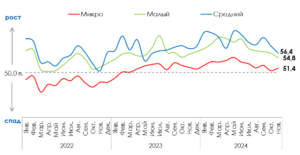

Индекс RSBI по размерам бизнеса

В ноябре индекс микробизнеса немного подрос, а малого и среднего, напротив, – снизился. Более сильный спад характерен для сегмента среднего бизнеса.

Показатель деловой активности микробизнеса повысился на 0,9 пункта до 51,4 пункта. Ключевыми драйверами роста в сегменте микробизнеса оказались улучшение доступности финансирования (+1,7 пункта), фактические показатели продаж (+1 пункт) и инвестиционной активности (+0,9 пункта).

Значение индекса RSBI в малом бизнесе снизилось на 1,6 пункта до 54,8 пунктов, отражая замедление роста деловой активности. Основное давление оказывают ухудшение доступности финансирования (-2,4 пункта), инвестиционной активности (-1,5 пункта) и фактических показателей продаж (-1,4 пункта). Но фактические показатели найма (+2,4 пункта) частично поддержали индекс в сегменте.

RSBI в среднем бизнесе снизился на 2,4 пункта, до 56,4 пунктов. Это обусловлено заметно возросшим пессимизмом МСП в части реализации товаров и услуг (-10,1 пункта), расширения штата компании (-6,9 пункта) и инвестиционной активности (-5,2 пункта). Фактические показатели найма (+3,2 пункта) и инвестиционной активности (+1,8 пункта) позволили замедлить падение деловой активности в сегменте.

Индекс RSBI по размерам бизнеса

Источник: ПСБ Аналитика & Стратегия, Magram Market Research, НАФИ

Индекс RSBI по видам деятельности

В ноябре в производстве и сфере услуг наблюдается небольшой спад индекса RSBI, а вот индекс торговли немного окреп на фоне сезонности.

Индекс сектора торговли немного восстановился (+0,6) и составил 53,9 пунктов. Основным драйвером для данной сферы стал рост инвестиционной активности (+2 пункта).

RSBI в сфере производства продолжил падение (-1,3 пункта) и составил 54,7 пунктов. Основной причиной ослабления индекса стало ухудшение как фактических показателей (-2,5 пунктов), так и ожиданий МСП в части сбыта (-4,2 пункта).

Показатель деловой активности в сфере услуг составил 51,7 пункта (-1,0 пункт). Снижение продемонстрировали все компоненты индекса, за исключением доступности финансирования, которая осталась на прежнем уровне.

Индекс RSBI по видам деятельности

Источник: ПСБ Аналитика & Стратегия, Magram Market Research, НАФИ

Индекс RSBI — с 2020 года ежемесячное исследование настроений малого и среднего бизнеса, организованное ПСБ совместно с Опорой России. Значение индекса выше 50,0 пунктов означает рост деловой активности, ниже 50,0 п. – снижение. Значения около 50 п. означают нейтральную зону.

В ноябрьском опросе приняли участие владельцы и топ-менеджеры 1815 компаний сектора МСБ.

Фото предоставлено ПАО «Промсвязьбанк» (источник фото www.ru.freepik.com)

18+